Yritykset kysyvät meiltä usein neuvoja työntekijöidensä korttimaksamisesta solutions . Markkinoilla on saatavilla erityyppisiä solutions , mutta läheskään kaikilla ei ole täyttä yleiskuvaa eroista. Vielä tärkeämpää on se, että vain harvat tietävät, millaisia vaikutuksia tietyllä korttiratkaisulla voi olla yritykselle ja sen työntekijöille. Olen hahmotellut kahden markkinoilla yleisesti saatavilla olevan korttityypin tärkeimmät erot, hyvät ja huonot puolet.

Pankki- ja luottokortit

Maksukortteja on yleensä kahdenlaisia: pankkikortteja ja luottokortteja. Molemmat tyypit hyväksytään periaatteessa maksuvälineeksi useimmissa paikoissa, jos ne on myönnetty jossakin suuressa järjestelmässä (esimerkiksi MasterCard tai VISA). Tässä yhteydessä on kuitenkin otettava huomioon muutamia tärkeitä tekijöitä, joita käsittelen myöhemmin. Tärkein ero liittyy kuitenkin siihen, milloin käteisvarojesi tilanne on kireä.

Pankkikortit on liitetty suoraan pankkitiliin, tai ne ovat niin sanottuja "prepaid"-kortteja. Kun korttia käytetään, summa nostetaan suoraan tililtä (tai prepaid-saldolta). Tämä tapahtuu yleensä reaaliaikaisesti tai päivittäin. Periaatteessa tämä tarkoittaa sitä, että jos varoja ei ole käytettävissä, korttia ei voi käyttää. Tyypillisesti on kuitenkin olemassa vaihtoehtoja automaattisten täydennysten tai ylikorotusvaihtoehtojen määrittämiseksi.

Toisaalta meillä on luottokortti. Tämä korttityyppi perustuu kortin tarjoajan yrityksellesi myöntämään luottolimiittiin. Korttien käyttö erääntyy maksettavaksi myöhemmin, yleensä kuukauden loppuun mennessä. Tämä tarkoittaa, että lainaat rahaa korotta 30-45 päivän ajaksi riippuen kortin tarjoajan kanssa tehdystä sopimuksesta.

Pankkikortit - edut ja haitat

Pankkikorttien etuna on se, että maksutapahtumia on mahdollista suorittaa vain, jos linkitetyn tilin saldo on positiivinen. Näin varoja voidaan valvoa, eikä ole mahdollista käyttää käteistä, jota ei ole käytettävissä. Joissain tapauksissa pankkikortilla voidaan nostaa ylihintaa, mutta silloin ylivedetylle summalle maksetaan korkea korko.

Sinun on oltava tietoinen seuraavista asioista:

- Tasapainon hallinnointi: (jotkut solutions tarjoavat kuitenkin mahdollisuuden asettaa automaattisen tilitäydennyksen).

- Jotkut kauppiaat eivät yksinkertaisesti hyväksy maksukortteja: Esimerkiksi hotellivaraukset ja autonvuokraus, jos maksutapahtuma edellyttää rahan varaamista vakuudeksi.

- Turvallisuus varkauksien ja petosten osalta: Jos kortti tai käyttäjän korttitiedot varastetaan tai niitä käytetään väärin, yrityksesi maksuvalmius kärsii välittömästi. Pankit ja kortin tarjoajat tarjoavat yleensä jonkinlaista suojaa, mutta maksuvalmiutesi kärsii silti. Lisäksi yrityksesi kantaa usein suurimman osan vastuusta tappiosta.

- Maksu tietyistä palveluista: Jos jotkut työntekijät käyttävät pankkikorttiaan maksamiseen palveluista, kuten ohjelmistotilauksista tai digitaalisesta mainonnasta (Google Ads, LinkedIn, Facebook jne.), joissa automaattiset maksut on tyypillisesti asetettu, sinun on oltava erityisen tarkka saldon hallinnoinnista. Jos maksutapahtumille ei ole katetta, tilaukset ja mainokset loppuvat, mikä voi pahimmassa tapauksessa olla liiketoimintakriittistä.

- Lisäosat ja edut: Esimerkiksi vakuutukset, lounge-oikeudet ja alennukset.

- Yliveto: Korkoa ja kallista.

- Käteisnostot: On mahdollista, mutta vain jos saldo on riittävä.

Luottokortit - edut ja haitat

Kuten mainittiin, tämäntyyppinen kortti sisältää luottorajan yrityksellesi. Maksat sitten tapahtumien summan tietyin väliajoin, yleensä kuukausittain. Luottojakson aikana saldosta ei peritä korkoa, jos maksat saldon kokonaan. Luottokorttiratkaisu tarjoaa myös korkeatasoisen turvallisuuden varkauksia ja petoksia vastaan, koska sinulla on enemmän aikaa reagoida epäilyttäviin tapahtumiin ennen kuin ne vaikuttavat yrityksesi maksuvalmiuteen. Lisäksi useimpiin luottokortteihin on usein mahdollista sisällyttää vakuutus petosten varalta solutions. Luottokorttien mukana tulee myös mahdollisuus erilaisiin lisäpalveluihin ja etuihin, jotka voivat hyödyttää yritystäsi ja työntekijöitäsi.

Sinun on oltava tietoinen seuraavista asioista:

- Kurinalaisuus ja tasapainoinen maksu: Jos saldoa ei makseta kokonaan, korkoja ja velkaa voi kertyä.

- Luottokelpoisuus: Joillekin yrityksille voi olla haastavaa saada hyväksyntä riittävälle luottolimiitille.

- Käteisnostot: Näistä maksutapahtumista peritään yleensä maksu.

Minkälainen kortti kannattaa valita?

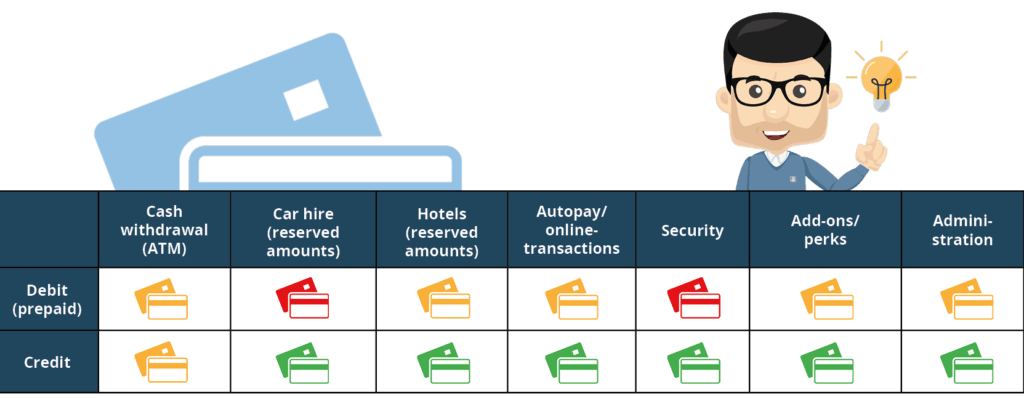

Sekä pankki- että luottokorteilla on hyvät ja huonot puolensa. Olen tiivistänyt tärkeimmät seikat alla olevaan taulukkoon ja antanut pisteitä useille tärkeille tekijöille (vihreä = paras):

On tärkeää ottaa huomioon, että korttiratkaisun valinta voi vaikuttaa työntekijän tehokkuuteen. Sitä on ehkä vaikea mitata, mutta tosiasia on, että työntekijät voivat joutua tilanteisiin, joissa käytettävissä oleva maksuratkaisu voi rajoittaa heidän mahdollisuuksiaan tehdä tehtävä mahdollisimman tehokkaasti. Yhteenvetona totean, että luottokorttiratkaisu tarjoaa oikeanlaisella valvonnalla enemmän etuja, parempaa turvallisuutta ja suurempaa joustavuutta yrityksellesi ja työntekijöillesi. Jos menette pidemmälle ja päätätte yhdistää luottokorttiratkaisun täysin digitaaliseen kuluprosessiin, takaan, että saatte erittäin vahvan ja tehokkaan työkalun - koko yrityksenne hyödyksi.