Unternehmen fragen uns oft um Rat zu Kartenzahlungen solutions für ihre Mitarbeiter. Es gibt verschiedene Arten von solutions auf dem Markt, aber längst nicht jeder hat den vollen Überblick über die Unterschiede. Noch wichtiger ist, dass nur wenige die tatsächlichen Auswirkungen kennen, die eine bestimmte Kartenlösung für ein Unternehmen und seine Mitarbeiter haben kann. Ich habe die wichtigsten Unterschiede, Vor- und Nachteile der beiden auf dem Markt erhältlichen Kartentypen skizziert.

Debitkarten und Kreditkarten

Im Allgemeinen gibt es zwei Arten von Zahlungskarten: Debitkarten und Kreditkarten. Beide Arten werden grundsätzlich an den meisten Orten als Zahlungsmittel akzeptiert, wenn sie von einer der großen Plattformen (z. B. MasterCard oder VISA) ausgegeben werden. Es gibt jedoch einige wichtige Faktoren, die Sie beachten müssen und auf die ich später eingehen werde. Der Hauptunterschied besteht jedoch darin, wann Ihre Kassenlage angespannt sein wird.

Debitkarten sind direkt mit einem Konto bei einer Bank verbunden oder sie sind so genannte "Prepaid"-Karten. Wenn die Karte benutzt wird, wird der Betrag direkt vom Konto (oder dem Prepaid-Guthaben) abgehoben. Dies geschieht in der Regel in Echtzeit oder tagesaktuell. Grundsätzlich bedeutet dies, dass die Karte nicht verwendet werden kann, wenn kein Guthaben vorhanden ist. In der Regel gibt es jedoch die Möglichkeit, automatische Aufladungen oder Überziehungsmöglichkeiten einzurichten.

Auf der anderen Seite haben wir die Kreditkarte. Dieser Kartentyp basiert auf einem Kreditrahmen für Ihr Unternehmen beim Kartenanbieter. Die Nutzung der Karten ist erst später fällig, in der Regel am Ende des Monats. Das heißt, Sie leihen sich das Geld zinslos in einem Zeitraum von 30 bis 45 Tagen, je nach Vereinbarung mit dem Kartenanbieter.

Debitkarten - Vor- und Nachteile

Der Vorteil von Debitkarten besteht darin, dass nur dann Transaktionen durchgeführt werden können, wenn der Saldo auf dem damit verbundenen Konto positiv ist. So hat man die Kontrolle über die Mittel und kann kein Bargeld ausgeben, das nicht verfügbar ist. In manchen Fällen kann eine Debitkarte überzogen werden, aber dann wird für den überzogenen Betrag ein hoher Zinssatz berechnet.

Sie müssen Folgendes beachten:

- Verwaltung des Guthabens: Sie stellen kontinuierlich sicher, dass das Guthaben auf dem verknüpften Konto verfügbar ist (einige solutions bieten jedoch die Möglichkeit, eine automatische Kontoauffüllung einzurichten).

- Einige Händler akzeptieren einfach keine Debitkarten: Zum Beispiel bei Hotelreservierungen und Autovermietungen, wenn die Transaktion die Reservierung von Geld als Sicherheit erfordert.

- Sicherheit in Bezug auf Diebstahl und Betrug: Wenn eine Karte oder die Kartendaten eines Nutzers gestohlen oder missbraucht werden, wird die Liquidität Ihres Unternehmens sofort beeinträchtigt. Banken und Kartenanbieter bieten zwar in der Regel einen gewissen Schutz, aber dennoch wird Ihre Liquidität beeinträchtigt. Außerdem trägt Ihr Unternehmen oft den größten Teil der Haftung für den Verlust.

- Zahlung für bestimmte Dienstleistungen: Wenn einige Mitarbeiter ihre Debitkarten zur Bezahlung von Diensten wie Software-Abonnements oder digitaler Werbung (Google Ads, LinkedIn, Facebook usw.) verwenden, für die in der Regel automatische Zahlungen eingerichtet werden, müssen Sie ein besonderes Auge auf die Saldenverwaltung haben. Wenn die Transaktionen nicht gedeckt sind, werden die Abonnements und Anzeigen eingestellt, was im schlimmsten Fall geschäftskritisch sein kann.

- Zusatzleistungen und Vergünstigungen: Einige Debitkarten haben keine Optionen für Zusatzleistungen und Vergünstigungen - zum Beispiel Versicherungen, Lounge-Zugang und Rabatte.

- Überziehen: Verursacht Zinsen und ist teuer.

- Barabhebungen: Ist möglich, aber nur, wenn genügend Guthaben vorhanden ist.

Kreditkarten - Vor- und Nachteile

Wie bereits erwähnt, verfügt diese Art von Karte über einen Kreditrahmen für Ihr Unternehmen. Sie begleichen dann die Summe der Transaktionen in Intervallen, in der Regel monatlich. Während der Kreditlaufzeit fallen für den Saldo keine Zinsen an, wenn Sie den Saldo vollständig begleichen. Eine Kreditkartenlösung bietet auch ein hohes Maß an Sicherheit gegen Diebstahl und Betrug, da Sie mehr Zeit haben, auf verdächtige Transaktionen zu reagieren, bevor sie die Liquidität Ihres Unternehmens belasten. Darüber hinaus ist es oft möglich, eine Versicherung gegen Betrug als Teil der meisten Kreditkarten solutions abzuschließen. Kreditkarten bieten auch die Möglichkeit, verschiedene Zusatzleistungen und Vergünstigungen in Anspruch zu nehmen, von denen Ihr Unternehmen und Ihre Mitarbeiter profitieren können.

Sie müssen Folgendes beachten:

- Disziplin bei der Restzahlung: Teilzahlungen des Saldos bedeuten, dass sich Zinsen und Schulden anhäufen können, wenn der Saldo nicht vollständig bezahlt wird.

- Kreditwürdigkeit: Für manche Unternehmen kann es eine Herausforderung sein, einen ausreichenden Kreditrahmen genehmigt zu bekommen.

- Barabhebungen: Diese Transaktionen sind in der Regel gebührenpflichtig.

Welche Art von Karte sollten Sie wählen?

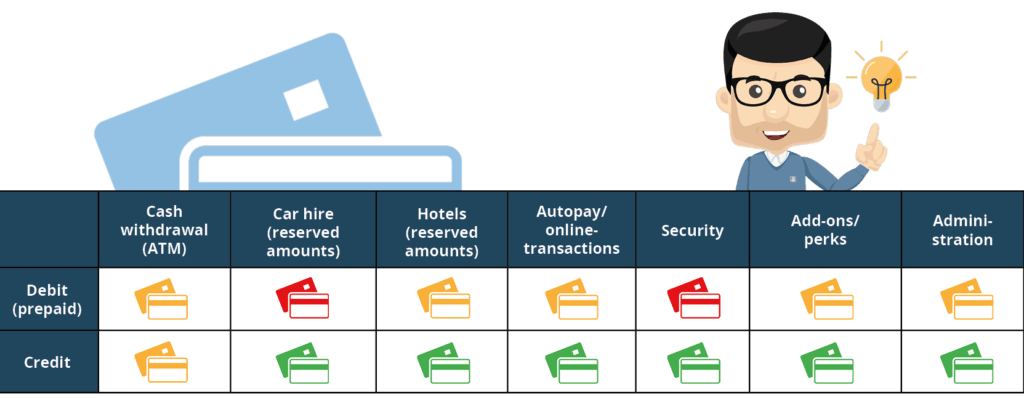

Sowohl bei Debit- als auch bei Kreditkarten gibt es Vor- und Nachteile. Ich habe die wichtigsten Punkte in der nachstehenden Tabelle mit einer Bewertung mehrerer wichtiger Faktoren zusammengefasst (grün = am besten):

Es ist wichtig zu bedenken, dass die Wahl der Kartenlösung die Effizienz Ihrer Mitarbeiter beeinflussen kann. Es ist vielleicht schwer zu messen, aber Tatsache ist, dass Mitarbeiter in Situationen geraten können, in denen die ihnen zur Verfügung stehende Zahlungslösung sie daran hindert, eine Aufgabe auf die effizienteste Weise zu erledigen. Zusammenfassend komme ich zu dem Schluss, dass eine Kreditkartenlösung mit dem richtigen Maß an Kontrolle mehr Vorteile, bessere Sicherheit und größere Flexibilität für Ihr Unternehmen und Ihre Mitarbeiter bietet. Wenn Sie noch weiter gehen und sich dafür entscheiden, eine Kreditkartenlösung mit einem vollständig digitalen Ausgabenprozess zu kombinieren, garantiere ich Ihnen, dass Sie ein extrem starkes und effizientes Werkzeug erhalten - zum Nutzen Ihres gesamten Unternehmens.