Företag frågar oss ofta om råd kring kortbetalning solutions för sina anställda. Det finns olika typer av solutions tillgängliga på marknaden, men det är långt ifrån alla som har full överblick över skillnaderna. Ännu viktigare är att det bara är ett fåtal som känner till de faktiska konsekvenserna för ett företag och dess anställda som en viss kortlösning kan ha. Jag har beskrivit de viktigaste skillnaderna, för- och nackdelarna med de två vanligaste korttyperna som finns på marknaden.

Debetkort och kreditkort

I allmänhet finns det två typer av betalkort: betalkort och kreditkort. Båda typerna accepteras i princip som betalningsalternativ på de flesta ställen om de utfärdas inom en av de stora plattformarna (till exempel MasterCard eller VISA). Med detta sagt finns det några viktiga faktorer som du måste ta hänsyn till här, som jag kommer att beröra senare. Den största skillnaden gäller dock när din kassaposition kommer att vara ansträngd.

Debetkort är direkt kopplade till ett konto i en bank eller så är de så kallade "förbetalda". När kortet används dras beloppet direkt från kontot (eller det förbetalda saldot). Detta sker vanligtvis i realtid eller från dag till dag. I princip innebär detta att kortet inte kan användas om det inte finns tillgängliga medel. Det finns dock vanligtvis alternativ för att ställa in automatiska påfyllningar eller alternativ för övertrassering.

Å andra sidan har vi kreditkortet. Denna korttyp baseras på en kreditgräns för ditt företag från kortleverantören. Användningen av korten förfaller till betalning senare, vanligtvis i slutet av månaden. Det innebär att du lånar pengarna räntefritt under en period på 30 till 45 dagar beroende på avtalet med kortleverantören.

Debetkort - för- och nackdelar

Fördelen med betalkort är att det bara är möjligt att genomföra transaktioner om saldot på det kopplade kontot är positivt. Detta ger kontroll över medlen och det är inte möjligt att spendera kontanter som inte är tillgängliga. I vissa fall kan ett betalkort övertrasseras men då kommer det övertrasserade beloppet att tillskrivas en hög ränta.

Du måste vara medveten om följande:

- Administration av saldo: Du kommer kontinuerligt att säkerställa att det finns medel tillgängliga på det länkade kontot (vissa solutions erbjuder dock möjligheten att ställa in automatisk kontopåfyllning).

- Vissa handlare accepterar helt enkelt inte betalkort: T.ex. hotellbokningar och biluthyrning om transaktionen innebär att pengar reserveras som säkerhet.

- Säkerhet när det gäller stöld och bedrägeri: Om ett kort eller en användares kortinformation stjäls eller missbrukas kommer likviditeten i ditt företag att belastas omedelbart. Banker och kortleverantörer erbjuder vanligtvis någon form av skydd, men det är fortfarande din likviditet som belastas. Dessutom är det ofta ditt företag som bär det största ansvaret för förlusten.

- Betalning för vissa tjänster: Om vissa anställda använder sina betalkort för att betala för tjänster som programvaruabonnemang eller digital annonsering (Google Ads, LinkedIn, Facebook etc.) där automatiska betalningar vanligtvis är inställda, måste du hålla ett extra öga på balansadministrationen. Om det inte finns täckning för transaktionerna kommer prenumerationerna och annonserna att upphöra, vilket i värsta fall kan vara affärskritiskt.

- Tillägg och förmåner: Vissa betalkort har inga alternativ för tillägg och förmåner - till exempel försäkringar, tillgång till lounge och rabatter.

- Övertrassering: Ger ränta och är dyrt.

- Kontantuttag: Är möjligt, men bara om det finns tillräckligt med saldo.

Kreditkort - för- och nackdelar

Som nämnts kommer denna typ av kort med en kreditgräns för ditt företag. Du kommer sedan att reglera summan av transaktioner med intervaller, vanligtvis på månadsbasis. Under kredittiden löper ingen ränta på saldot om du betalar hela beloppet. En kreditkortslösning ger också en hög säkerhet mot stöld och bedrägeri eftersom du har mer tid att reagera på misstänkta transaktioner innan de drabbar företagets likviditet. Dessutom är det ofta möjligt att teckna en försäkring mot bedrägerier som en del av de flesta kreditkort solutions. Med kreditkort kommer också möjligheten till olika tilläggstjänster och förmåner som kan gynna ditt företag och dina anställda.

Du måste vara medveten om följande:

- Disciplin vid betalning av saldot: Delbetalningar av saldot innebär att räntor och skulder kan ackumuleras om saldot inte betalas i sin helhet.

- Kreditvärdighet: Det kan vara en utmaning för vissa företag att få tillräckligt med kreditutrymme beviljat.

- Kontantuttag: Dessa transaktioner är vanligtvis föremål för avgifter.

Vilken typ av kort ska du välja?

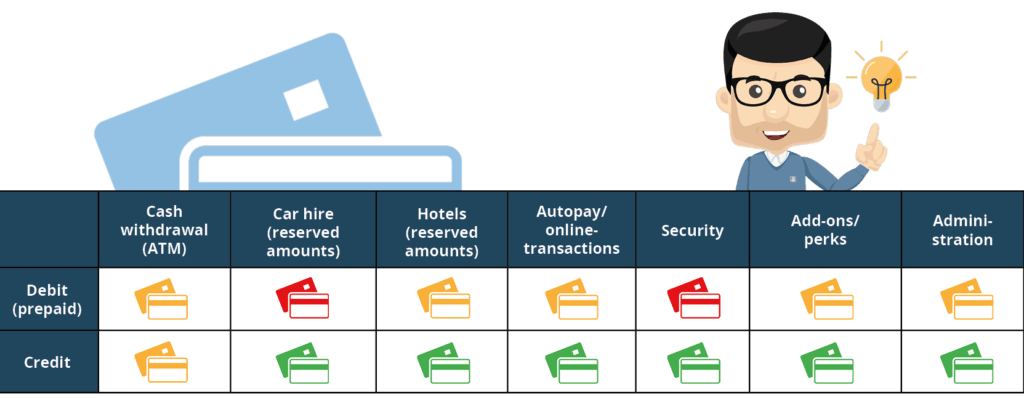

Det finns för- och nackdelar med både betalkort och kreditkort. Jag har sammanfattat de viktigaste punkterna i tabellen nedan med en poäng på flera viktiga faktorer (grön = bäst):

Det är viktigt att tänka på att ditt val av kortlösning kan påverka dina medarbetares effektivitet. Det är kanske svårt att mäta, men faktum är att anställda kan hamna i situationer där deras tillgängliga betalningslösning kan begränsa dem i att utföra en uppgift på det mest effektiva sättet. Sammanfattningsvis drar jag slutsatsen att en kreditkortslösning med rätt kontroll ger fler fördelar, bättre säkerhet och större flexibilitet för ditt företag och dina medarbetare. Om du går vidare och väljer att kombinera en kreditkortslösning med en helt digital utläggsprocess så garanterar jag att du får ett oerhört starkt och effektivt verktyg - till nytta för hela din verksamhet.